金牛看市:全球股市延续回暖 市场风险偏好短期提升

1.国际宏观:

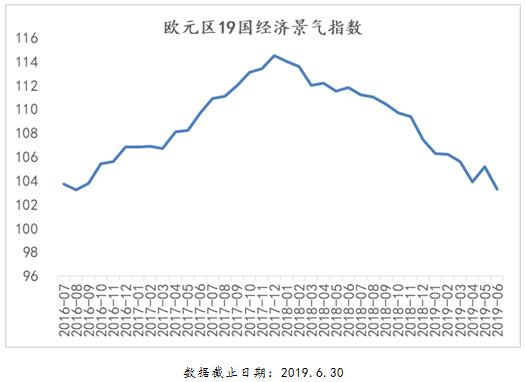

欧元区经济景气指数持续下行

欧元区19国经济景气指数持续下行,2019年6月为103.3。

2.国内宏观:

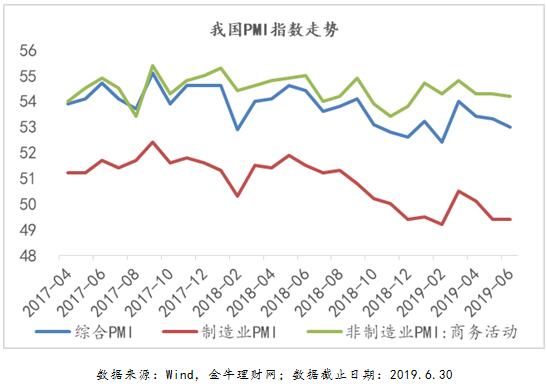

制造业PMI仍处荣枯线以下

2019年6月我国综合PMI较前期下降0.3个百分点至53%,其中非制造业PMI下行0.1个百分点至54.2%,制造业PMI与前期持平但处于荣枯线以下。

2019年5月我国工业企业利润总额累计同比回升1.1个百分点至-2.3%。

3.大类资产表现:

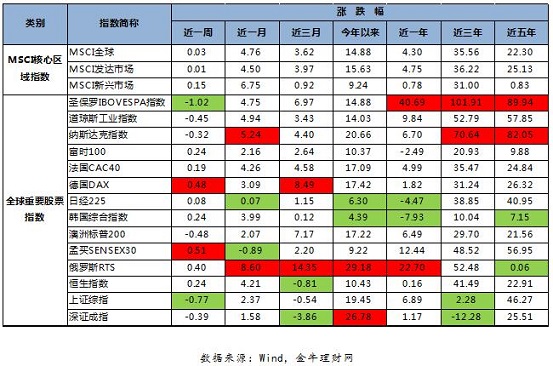

全球股市延续回暖 黄金、原油价格继续上涨

全球股市:截至2019年6月28日(下同),MSCI全球股票指数近一周上涨0.03%,其中孟买SENSEX30和德国DAX涨幅领先,分别为0.51%和0.48%。

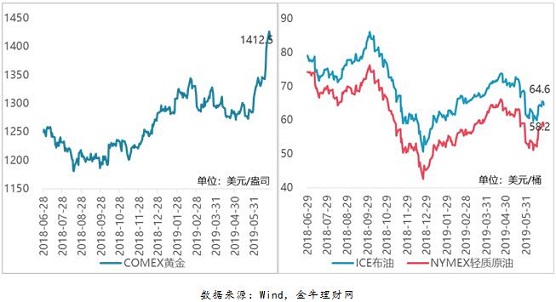

大宗商品:近期国际金价在全球经济下行压力加大和降息预期升温等因素的推动下持续上行,COMEX黄金一度冲高至1426.8美元/盎司,上周五(6.28)回落至1412.5美元/盎司;ICE布油近一周上涨0.16%至64.55美元/桶;NYMEX轻质原油近一周上涨1.34%至58.2美元/桶。

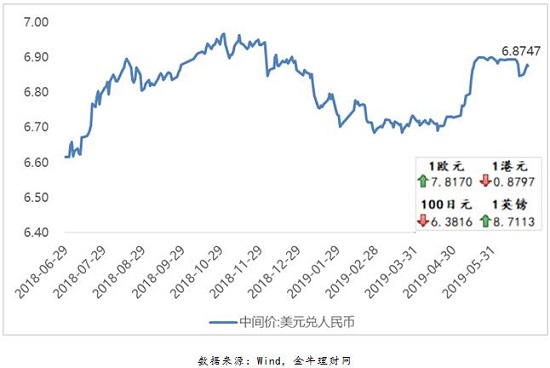

人民币汇率:人民币对美元汇率中间价近一周上调275个基点至6.8747。

4.股票市场:

市场震荡调整 食品饮料板块领涨

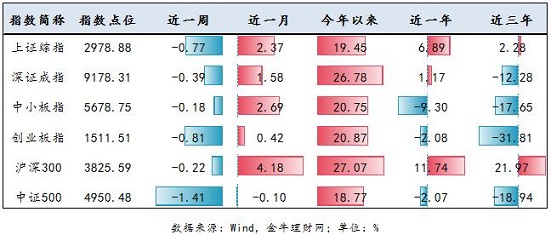

市场指数表现:近一周市场震荡下行,上证综指下跌0.77%收于2979点,大盘蓝筹表现相对较好。

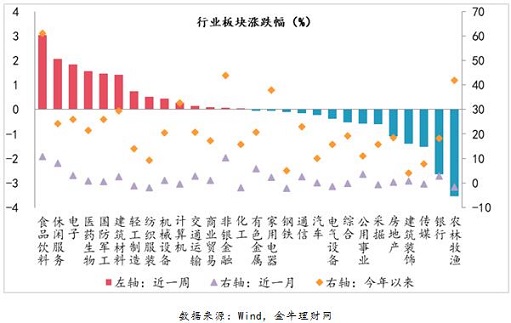

行业表现:近一周行业板块涨跌参半,食品饮料、休闲服务表现领先。

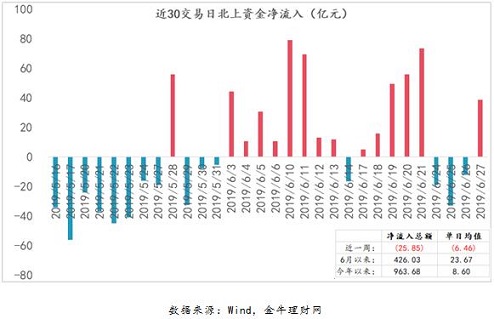

海外资金:北上资金近一周净流出25.85亿元,6月净流入达426.03亿元,在国际贸易关系缓和之后,有望再度净流入。

中美重启贸易谈判,贸易关系缓和。新华社消息,6月29日,中美两国元首会晤,两国元首同意在平等和互相尊重基础上重启经贸磋商,美方不再对中国产品加征新的关税,两国经贸团队将就具体问题进行探讨。

5.债券市场:

季末流动性宽松 债市震荡收涨

货币市场收益率:Shibor7天到期收益率上行15.6BP至2.604%。

利率债收益率:

利率债收益率下行为主,其中1年期国债到期收益率较上期下行4.6BP;10年国债到期收益率较上期下行0.98BP至3.2254%。

信用债收益率:

信用债收益率跟随利率债下行,其中5年期AAA级、AA+级和AA-级到期收益较前期分别下行7.03BP、7.07BP、7.73BP。

6.基金市场:

近一周以黄金ETF为主的其他基金领涨 基金年中业绩放榜

各类型基金业绩表现:近一周除联接型基金外,其他类型基金业绩小幅收涨,其中以黄金ETF为主的其他基金涨幅居前。

各类型基金2019年上半年业绩TOP5:

注:参评基金成立时间需不短于6个月。

管理人旗下各类型基金2019年上半年业绩TOP5:

注:参评管理人旗下成立满6个月的股混型和债券型基金需不少于5只,QDII基金需不少于2只。

公募基金年中业绩排名出炉:金牛理财网数据显示,排名前5的主动股票型基金和混合型基金今年上半年收益均超50%,债券型基金业绩冠军为博时转债增强债券A,年内收益率为20.07%。

7.资产配置建议:

短期风险偏好提升 适当提高权益资产投资比重

股市:A股历经近两个月的盘整,估值下修,高位风险得到一定释放;中美两国重启谈判,国际贸易关系缓和,有望提振短期市场风险偏好,但市场上涨空间和持续性仍有赖于经济明确企稳的信号。总体来看,短期交易机会正在增强,对于具有一定专业基础的投资者而言,可以通过ETF等高效交易类基金产品适当提高权益类资产投资的交易比重。对于一般投资者而言,中长期趋势仍然未有显著变化,以自身风险偏好和战略资产配置为基础,采取定投等配置策略或更可取。

债市:资金面:二季度央行货币政策例会延续了稳健的货币政策要松紧适度,把好货币供给总闸门等表述,流动性难以进一步宽松;基本面:6月PMI数据显示经济下行压力依然存在;政策面:贸易环境缓和,市场情绪有望好转。综上短期债券市场或仍将处于震荡格局,建议投资者严控信用风险,等待机会。

整体资产配置:美国乃至全球降息预期升温、国际贸易关系缓和,A股和全球短期风险资产偏好有望改善,迎来阶段性投资机会,但中长期趋势仍未有显著变化。债市维持震荡格局,重点在于防控信用风险。综上,建议低配股混型和权益类QDII基金,标配债券型和货币型基金。

风险提示:本报告所载观点仅反映发布当日的判断;投资建议仅供参考,不构成买卖依据;市场有风险,投资需谨慎。